税制改正により、令和3年度以降に適用される個人市県民税(令和2年中の所得を基準に算出)が大幅に見直されます。

税制改正のあらまし

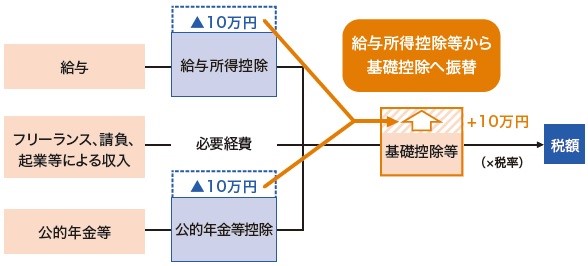

給与所得控除・公的年金等控除から基礎控除への振替

働き方の多様化を踏まえ、さまざまな形で働く人を応援する等の観点から、給与・年金等の特定の収入のみに適用される給与所得控除・公的年金等控除がそれぞれ10万円引き下げられ、他の所得にも適用できる基礎控除が10万円引き上げられます。(前年の所得が2,400万円以下の場合に限る。)

なお、給与所得と年金所得の両方を有する方については、片方に係る控除のみが減額されるように、給与所得控除後の所得金額から10万円を控除する措置が講じられます。(所得金額調整控除の創設)

基礎控除の見直しに伴う措置

給与・公的年金等の収入による控除から基礎控除への振替に伴い、同じ収入であっても所得が10万円増加するため、配偶者・配偶者特別・扶養控除等を受けるための所得要件が10万円引き上げられます。

また、障害者、未成年者、寡婦またはひとり親に対する非課税措置の所得要件も10万円引き上げられ、現行の125万円以下から135万円以下になります。

税制改正の具体的な内容

税制改正に伴い、各種控除額・非課税措置の所得要件は次のようになります。

基礎控除の改正

基礎控除額が10万円引き上げられます。

ただし、前年の合計所得金額が2,400万円を超える方については、その金額に応じて控除額が段階的に減少し、合計所得金額が2,500万円を超えると基礎控除の適用はできなくなります。

【改正前後の基礎控除額】

| 合計所得金額 | 基礎控除額 |

| 改正後(令和3年度から) | 改正前 |

| 2,400万円以下 | 43万円 | 33万円 (所得制限なし) |

| 2,400万円超 2,450万円以下 | 29万円 |

2,450万円超 2,500万円以下 | 15万円 |

| 2,500万円超 | 適用なし |

給与所得控除の改正

・給与所得控除額が一律10万円引き下げられます。

・給与所得控除の上限額が適用される給与等の収入金額が850万円、その上限額が195万円にそれ

ぞれ引き下げられます。

・なお、給与収入が850万円を超えても子育て世帯や介護世帯には負担が生じないよう、所得金額調

整控除が創設されました。

【改正後の給与所得速算表】

| 給与等の収入金額 | 給与所得の金額 |

|

| 55.1万円未満 | 0円 |

| 55.1万円以上 161.9万円未満 | 給与収入 - 55.0万円 |

| 161.9万円以上 162.0万円未満 | 106.9万円 |

| 162.0万円以上 162.2万円未満 | 107.0万円 |

| 162.2万円以上 162.4万円未満 | 107.2万円 |

| 162.4万円以上 162.8万円未満 | 107.4万円 |

| 162.8万円以上 180.0万円未満 | A = 給与収入 ÷ 4 (千円未満切り捨て) | A × 2.4 + 10.0万円 |

| 180.0万円以上 360.0万円未満 | A × 2.8 - 8.0万円 |

| 360.0万円以上 660.0万円未満 | A × 3.2 - 44.0万円 |

| 660.0万円以上 850.0万円未満 | 給与収入 × 0.9 -110.0万円 |

| 850.0万円以上 | 給与収入 -195.0万円 |

公的年金等控除の改正

・公的年金等控除額が一律10万円引き下げられます。

・ただし、前年の公的年金等の収入金額が1,000万円を超える場合の公的年金等の控除額について

は、世代内・世代間の公平性を確保する観点から、195万5千円の上限が設けられました。

・公的年金等に係る雑所得以外の所得に係る合計所得金額が1,000万円を超え2,000万円以下

である場合、その金額に応じて控除額が段階的に減少します。

※公的年金等に係る雑所得の金額は、下記の表により算出します。

公的年金等に係る雑所得の金額=(A)×(B)-(C)

【改正後の公的年金等雑所得速算表】

年齢 区分 | (A) 公的年金等の収入金額の合計 | (B) 割合 | (C) 控除額 |

| 公的年金等雑所得以外の所得に係る合計所得金額 |

| 1,000万円以下の場合 | 1,000万円を超え 2,000万円以下の場合 | 2,000万円を超える場合 |

65歳 未満 | 130万円未満 | 100% | 60.0万円 | 50.0万円 | 40.0万円 |

| 130万円以上 410万円未満 | 75% | 27.5万円 | 17.5万円 | 7.5万円 |

| 410万円以上 770万円未満 | 85% | 68.5万円 | 58.5万円 | 48.5万円 |

| 770万円以上 1,000万円未満 | 95% | 145.5万円 | 135.5万円 | 125.5万円 |

| 1,000万円以上 | 100% | 195.5万円 | 185.5万円 | 175.5万円 |

65歳 以上 | 330万円未満 | 100% | 110.0万円 | 100.0万円 | 90.0万円 |

| 330万円以上 410万円未満 | 75% | 27.5万円 | 17.5万円 | 7.5万円 |

| 410万円以上 770万円未満 | 85% | 68.5万円 | 58.5万円 | 48.5万円 |

| 770万円以上 1,000万円未満 | 95% | 145.5万円 | 135.5万円 | 125.5万円 |

| 1,000万円以上 | 100% | 195.5万円 | 185.5万円 | 175.5万円 |

所得金額調整控除の創設

(1)前年の給与等の収入金額が850万円を超える納税義務者のうち、子育てや介護世帯への措置

次の適用条件のいずれかに該当するものの総所得金額を計算する場合は、次の算式に相当する金

額を給与所得の金額から控除します。

[適用条件]

・本人が特別障害者に該当する。

・年齢23歳未満の扶養親族を有する。

・特別障害者である同一生計配偶者もしくは扶養親族を有する。

所得金額調整控除額

{前年の給与等の収入金額(※上限1,000万円)-850万円}×10%

(2)給与所得と年金所得の両方を有する方への措置

前年の給与所得控除後の給与等の金額と公的年金等に係る雑所得の金額の合計額が、10万円

を超える方の総所得金額を計算する場合は、次の算式に相当する金額を給与所得控除後の給与等

の金額から控除します。

((1)の適用がある場合は、(1)による控除をした残額から控除します。)

所得金額調整控除額

前年の給与所得控除後の給与等の金額(※上限10万円)+前年の公的年金等に係る雑所得の金額(※上限10万円)-10万円

調整控除の改正

前年の合計所得金額が2,500万円を超える方については、調整控除の適用はできないこととされます。

配偶者控除・配偶者特別控除の見直し

配偶者の合計所得金額要件が一律10万円引き上げられます。

【配偶者控除一覧】

| 要件等 | 納税義務者の合計所得金額 |

| 900万円以下 | 900万円超 950万円以下 | 950万円超 1,000万円以下 | 1,000万円超 |

| 配偶者控除額 | 配偶者の 合計所得金額 48万円以下 | 33万円 | 22万円 | 11万円 | 適用なし |

老人配偶者控除額 (70歳以上) | 38万円 | 26万円 | 13万円 |

【配偶者特別控除一覧】

| 要件等 | 納税義務者の合計所得金額 |

| 900万円以下 | 900万円超 950万円以下 | 950万円超 1,000万円以下 | 1,000万円超 |

配偶者の 合計所得金額 | 48万円超 100万円以下 | 33万円 | 22万円 | 11万円 | 適用なし |

| 100万円超 105万円以下 | 31万円 | 21万円 |

| 105万円超 110万円以下 | 26万円 | 18万円 | 9万円 |

| 110万円超 115万円以下 | 21万円 | 14万円 | 7万円 |

| 115万円超 120万円以下 | 16万円 | 11万円 | 6万円 |

| 120万円超 125万円以下 | 11万円 | 8万円 | 4万円 |

| 125万円超 130万円以下 | 6万円 | 4万円 | 2万円 |

| 130万円超 133万円以下 | 3万円 | 2万円 | 1万円 |

| 133万円超 | 適用なし |

所得控除・非課税措置の所得要件の見直し

【改正前後の所得要件】

| 要件等 | 改正後 (令和3年度から) | 改正前 |

同一生計配偶者 及び扶養親族の 合計所得金額要件 | 48万円以下 | 38万円以下 |

勤労学生控除の 合計所得金額要件 | 75万円以下 | 65万円以下 |

障害者・未成年・寡婦及び 寡夫に対する非課税措置の 合計所得金額要件 | 135万円以下 ※未婚のひとり親を含む | 125万円以下 ※未婚のひとり親を含まない |

家内労働者特例 (必要経費の最低保証額) | 55万円 | 65万円 |

均等割の非課税限度額の 合計所得金額 | 合計所得金額が、次による額以下の人 ・扶養親族のない人 ⇒28万円+10万円 ・扶養親族のある人 ⇒28万円×(同一生計配偶者+扶養親族数(※)+1) +16.8万円+10万円 | 合計所得金額が、次による額以下の人 ・扶養親族のない人 ⇒28万円 ・扶養親族のある人 ⇒28万円×(同一生計配偶者+扶養親族数(※)+1) +16.8万円 |

所得割の非課税限度額の 総所得金額等 | 総所得金額等が、次による額以下の人 ・扶養親族のない人 ⇒35万円+10万円 ・扶養親族のある人 ⇒35万円×(同一生計配偶者+扶養親族数(※)+1) +32万円+10万円 | 総所得金額等が、次による額以下の人 ・扶養親族のない人 ⇒35万円 ・扶養親族のある人 ⇒35万円×(同一生計配偶者+扶養親族数(※)+1) +32万円 |

(※)扶養親族数には16歳未満の扶養親族も含みます。

未婚のひとり親に対する税制上の措置及び寡婦(寡夫)控除の見直し

全てのひとり親家庭の子どもに対して公平な税制を実現する観点から、「婚姻歴の有無による不公平」と「男性のひとり親と女性のひとり親の間の不公平」を同時に解消するために、以下の措置が講じられました。

(1)未婚のひとり親に寡婦(寡夫)控除を適用

婚姻歴や性別にかかわらず、生計を同じとする子(総所得金額等が48万円以下)を有する単

身者について、同一の「ひとり親控除」(控除金額30万円)を適用することとなりました。

(2)寡婦控除の見直し

上記以外の寡婦については、引き続き寡婦控除として、控除額26万円を適用することとし、子以外の扶養親族を持つ寡婦についても、男性の寡夫と同様の所得制限(所得500万円以下)を設けることとなりました。

【改正前後の所得控除額および要件】

| 改正後(令和3年度から) | 改正前 |

| 要件 | 控除額 | 要件 | 控除額 |

ひとり親 (下記全てに該当することが要件) ・同一生計の子有り ・合計所得500万円以下 ・事実婚無し | 30万円 | 未婚のひとり親 〔寡婦(夫)、特別の寡婦に該当しない者〕 | 0円 |

寡夫 ※同一生計の子有りかつ合計所得500万円以下 | 26万円 |

特別の寡婦 ※同一生計の子有りかつ合計所得500万円以下 | 30万円 |

寡婦 (下記全てに該当することが要件) ・合計所得500万円以下 ・事実婚無し ・「死別」又は「離別かつ子以外の扶養有り」 |

26万円 | 寡婦 ※死別の場合 (特別の寡婦を除く) | 26万円 |

寡婦 ※離別かつ子以外の扶養親族有りの場合 (特別の寡婦を除く) | 26万円 |